O ICMS na importação é um imposto estadual, cada estado brasileiro possui uma alíquota para a circulação de bens e serviços. Os bens importados não estão imunes ao pagamento deste imposto. Descubra mais sobre o cálculo deste tributo na importação neste texto.

O que é o ICMS?

ICMS é a sigla para Imposto sobre Circulação de Bens e Serviços, este imposto é de competência estadual, e cada Estado brasileiro e do Distrito Federal, e possui uma alíquota própria. Toda vez que uma mercadoria ou serviço circula seja dentro do estado, ou interestadual, gera a cobrança do imposto sobre circulação.

A regulamentação do ICMS é feita pela Lei Complementar 87/1996, alterada posteriormente pelas Leis Complementares 92/97, 99/99 e 102/2000. O cálculo do ICMS é feito sob o valor total da mercadoria, de acordo com a alíquota do estado.

ICMS na Importação

As mercadorias importadas devem pagar ICMS na importação quando nacionalizadas, a alíquota devida difere de acordo com o Estado a qual a mercadoria será destinada e também de acordo com o seu NCM (Nomenclatura Comum do Mercosul).

O responsável pelo crédito tributário, ou seja, o pagador do ICMS, o contribuinte, está definido no artigo 4º da Lei Complementar 87/1996 que diz “Contribuinte é qualquer pessoa, física ou jurídica, que realize com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior.”

O paragrafo único da lei ainda complementa que as pessoas físicas ou jurídicas que, mesmo sem habitualidade ou intuito comercial, circulam mercadoria, também são contribuintes.

Opinião

*Impostos de importação e como recuperá-los

Qual o fato Gerador do ICMS na Importação?

O fato gerador é a ocorrência de fato, descrito em lei, que gera uma obrigação tributária. No ICMS na importação o fato gerador é a nacionalização da mercadoria importada, ou seja, o seu desembaraço aduaneiro.

O ICMS incidirá sobre a entrada de bem ou mercadoria importada do exterior por pessoa física, ou jurídica, mesmo que não seja contribuinte habitual do imposto, independente da sua finalidade.

Quando o desembaraço aduaneiro da mercadoria ocorrer em Estado diferente do seu destino final, o ICMS a ser pago deverá ser o do Estado da empresa importadora. Por exemplo, empresa de Minas Gerais importa maquinário da China, que chega pelo Porto de Santos, e seu desembaraço ocorre em terminal do próprio porto, a alíquota a ser aplicada é a do Estado de destino da mercadoria.

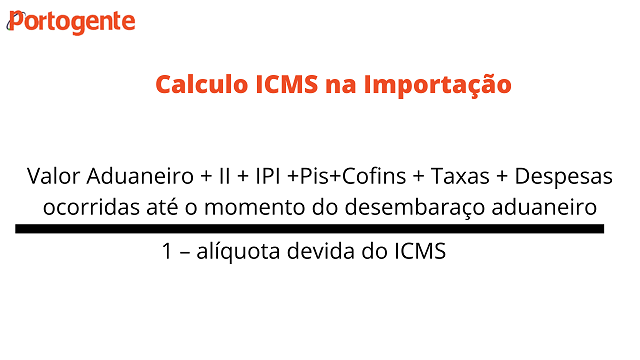

Como calculo o ICMs na Importação?

Como já especificado, cada estado terá uma alíquota diferente. Antes de realizar o cálculo, é importante consultar na Secretaria de Estado da Fazenda (Sefaz), de cada estado a alíquota a ser aplicada.

O ICMS na importação possui uma fórmula para obter sua base de cálculo: (valor aduaneiro + II + IPI + PIS + Cofins + taxa do Siscomex + despesas ocorridas até o momento do desembaraço aduaneiro) / 1 – alíquota devida do ICMS).

Após obter o resultado da fórmula base, multiplica-se o valor pela alíquota devida.

Portopédia

*Desembaraço Aduaneiro e Importação - Perguntas Frequentes

É possível reduzir ou não pagar ICMS na importação?

Sim, alguns estados do Brasil possuem regimes especiais que auxiliam e incentivam empresas que importam insumos ou maquinário para sua produção, para incentivar a geração de emprego e fomentar a economia do estado.

O estado de São Paulo possui um regime especial para a cobrança de ICMS quando ocorre a importação. Neste regime especial, o imposto pode ser pago parcialmente ou não ser recolhido na hora da nacionalização da carga, para posteriormente ser pagado o imposto na venda através de sua própria escrituração fiscal regular. Para obter esse benefício o importador deve encaminhar petição digital ao DEAT (Diretoria Executiva da Administração Tributária.

Outra opção de redução ou isenção de ICMS é quando a operação de importação para aquisição de bens capitais sem similar no país. Os estados e o distrito federal realizaram acordo para redução ou isenção de ICMS em algumas hipóteses para incentivar as empresas locais e fomentar a economia, tudo isso através do Confaz (O Conselho Nacional de Política Fazendária), através do Convênio ICMS 57/2013, que foi renovado no ano de 2019. Poderão ser isentos do ICMS na importação, a critério de cada estado, as máquinas, aparelhos e equipamentos industriais, máquinas e implementos agrícolas.

ICMS Interestadual

Quando uma mercadoria é desembaraçada em um estado e a mercadoria é remetida para outro estado, deve-se pagar o ICMS interestadual. A partir do Convênio ICMS 57/2013, a alíquota ICMS na Importação, nas operações interestaduais com bens e mercadorias importados do exterior, passou a ser de 4% (quatro por cento).

Essa alíquota aplica-se aos bens e mercadorias importados do exterior que, após seu desembaraço aduaneiro:

• não tenham sido submetidos a processo de industrialização;

• ainda que submetidos a qualquer processo de transformação, beneficiamento, montagem, acondicionamento, recondicionamento, renovação ou recondicionamento, resultem em mercadorias ou bens com Conteúdo de Importação superior a 40% (quarenta por cento).

O Conteúdo de Importação é nada mais é do que o percentual correspondente ao quociente entre o valor da parcela importada do exterior e o valor total da operação de saída interestadual da mercadoria ou bem (Confaz,2013).

A alíquota de 4% de ICMS interestadual não se aplica nos seguintes casos:

• Em que os bens e mercadorias importados do exterior que não tenham similar nacional, a serem definidos em lista a ser editada pelo Conselho de Ministros da Câmara de Comércio Exterior (Camex) para os fins desta Resolução;

• Aos bens produzidos em conformidade com os processos produtivos básicos de que tratam o Decreto-Lei nº 288, de 28 de fevereiro de 1967, e as Leis nºs 8.248, de 23 de outubro de 1991, 8.387, de 30 de dezembro de 1991, 10.176, de 11 de janeiro de 2001, e 11.484, de 31 de maio de 2007.

• Nas operações que destinem gás natural importado do exterior a outros Estados.

Ferramenta que auxilia o cálculo

A Receita Federal do Brasil disponibiliza um simulador de tratamento tributário e administrativo das importações, que permite ao usuário obter uma previsão do custo tributário de uma mercadoria através do seu número de NCM (Nomenclatura Comum do Mercosul).

Navegue mais pelo Portopédia:ICMS Na Exportação

Fonte:

*Migalhas Jurídicas

*Confaz ( Conselho Nacional de Política fazendaria)